热点栏目

宏源证券 王凤华

投资要点:宏源公司类模板。

原料药向制剂药转型,解酒药美他多辛的放量是未来最大看点。

医药商业是绍兴地区龙头,具备强大的渠道优势与老字号中医特色。

定向增发成功,募投项目提升制剂药产能、扩张门店与改善财务状况。

报告摘要:

公司正处在原料药向制剂药转型阶段,解酒药美他多辛会是未来最大看点。公司在生产传统原料药上优势明显,市占率不是唯一就是第一。同时公司原料药逐渐淡出低端,在生产新药上加大投入,向国际高端市场进军的出口业务有重大突破。另外以氯诺昔康、伏格列波糖为代表的制剂药逐步发力,新药增长迅猛,其中解酒护肝药美他多辛未来的放量将会是公司未来利润增长的最大看点。

公司医药商业业务是绍兴地区龙头,渠道优势明显,中药饮片零售业务等中医特色业务作用凸显。公司是绍兴当地规模最大的医药流通企业,具备浙江省内地级与县级市的配送能力。稳固区域市占率的同时不断做强医院直销业务,同时通过收购来拓宽销售渠道。公司医药零售业务围绕“震元堂”这一百年老字号稳步扩张,门店提供特色中医服务,传统优势中药饮片销售增长势头强劲。

定向增发成功,募投项目提升公司竞争力,改善财务状况。2012年11月公司募集资金到位,募投项目包括制剂药生产线、直营门店及营销网络建设项目与现代医药物流配送中心,以及补充流动资金。

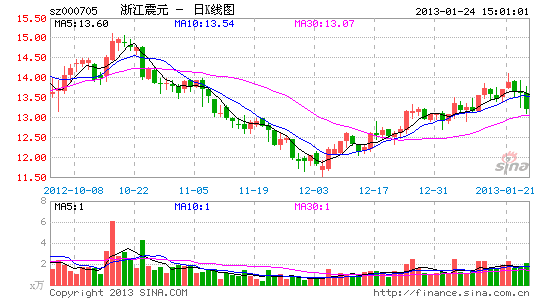

盈利预测与估值。预计公司2012-2014年营业收入分别为20.02、24.38、30.05亿元,增速分别为16%、22%、23%;净利润0.48、0.91、1.35亿元,增速52%、91%、48%。EPS0.29、0.55、0.81元,以2013年1月23日收盘价13.59 元计,对应的P/E分别为47倍、25倍、17倍。给予公司2013年30倍P/E,未来6个月目标价为16.50元,首次给予“增持”评级。

进入【浙江震元吧】讨论

版权声明:除注明外均收集于互联网,如有侵权请及时联系我们处理!

色香味俱全是一道美味菜肴具备的特征,而作为食材或者说种子的黑皮花生却俨然已经具备了...

成人烫发已经成为一种潮流,但有部分妈妈竟然给小孩也跟一下潮流——烫发。现在大家都追...

发病没那么“突然”,脑溢血有6大征兆相信很多人都听说过脑溢血这种心脑血管疾病,它发病...

什么样的苹果醋减肥才好。减肥常喝苹果醋危害不可忽视尽管苹果醋有很多好处,但它确实对...

通讯:在这里,霍金的乐观幽默依旧留在人们心中--- 霍金享年76岁,伯吉斯的父亲2011...

上次发布了《在家留24小时尿最全方法》之后,有肾友问道,他每次留尿都放防腐剂,有没必要...